Sistema Financiero Venezolano. La Banca Comercial

Sistema Financiero Venezolano. La Banca Comercial

CORRELACIÓN ENTRE LA ESTRUCTURA PRODUCTIVA Y EL SISTEMA FINANCIERO VENEZOLANO (S.F.V.)

La estructura

productiva está definida por aquellas actividades en las cuales recae la actividad

productiva del país. Las cuales están comprendidas en tres sectores, la primera

es el sector primario o de extracción, la segunda es el sector secundario o de transformación

y el último sector terciario o de servicios, sin embargo se han sumado dos

sectores, el cuaternario o sector de la información, el cual, es un sector

emergente en la economía formada por organizaciones que buscan por igual tener

una rentabilidad económica y un compromiso por el medio ambiente y por la

sociedad; y el quinario es aquel que engloba a todas las actividades sin ánimo

de lucro, así como a personas que tienen bajo su responsabilidad la toma de

decisiones. Es decir, el sector quinario agrupa a todas las entidades u

organizaciones que no tiene como objetivo la generación de ganancias. Este

incluye los servicios sin ánimo de lucro como la salud, la educación, la cultura,

la investigación, la policía, los bomberos y otras instituciones

gubernamentales.

En el caso de Venezuela, la dinámica del cambio estructural productivo venezolano se caracteriza por promocionar los sectores según su alta dotación de factores, es decir, el patrón productivo se basa en ventajas comparativas estáticas, con poco incentivos hacia actividades con ventajas comparativas dinámicas. Más aún, prevalece el patrón de exportaciones basado en sectores con rendimientos decrecientes a escala. A partir de la información recopilada en el artículo Dinámica de la estructura productiva venezolana: 1950-2012 de la Revista IIESA de la ULA, escrita por José Contreras y Karelys Medina (2017), se deduce que desde mediados de la década de 1970 existe una tendencia a la movilización y creación del empleo en sectores de cada vez menor productividad, poca intensidad tecnológica y que no acompañan a los sectores con tendencias más dinámicas de la demanda.

Dado que el

modelo proyecta que es necesaria la presencia de economías de escala para lograr

un crecimiento sostenido, la coyuntura llama a pensar en la necesidad de

diseñar un plan de desarrollo productivo

que ayude a potenciar u orientar el dinamismo económico de los mercados de modo que permita

superar los frenos a la inversión y la productividad. Es así como el debate

parece reabrirse, dando paso a la necesidad de promover una nueva generación de

políticas de desarrollo productivo que no caiga en los problemas del pasado.

El proceso de desarrollo económico no se centra únicamente en la capacidad de los países y empresas de producir más de los productos ya producidos. La mayoría de los casos exitosos de desarrollo en el mundo se dan en países que han sido capaces de producir bienes y servicios nuevos, es decir, generar procesos de transformación productiva. (Contreras, J. y Medina, K., 2017).

El sistema financiero es el conjunto de instituciones (entidades financieras y gubernamentales), medios (activos financieros) y mercados que hacen posible que el ahorro (dinero ocioso) de unos agentes económicos vaya a parar a manos de los demandantes de crédito. Canalizando así el ahorro y la inversión con el fin de conseguir que este se asigne de la forma más eficiente posible. Y, como consecuencia, haya crecimiento económico.

Según el artículo 2 de la Ley Orgánica del Sistema Financiero Nacional (LOSFIN), el Sistema Financiero Nacional establecerá regulaciones para la participación de los ciudadanos y ciudadanas en la supervisión de la gestión financiera y contraloría social de los integrantes del sistema; protegerá los derechos de sus usuarios y usuarias actuales, nuevos y nuevas; y promoverá la colaboración con los sectores de la economía productiva, incluida la popular y comunal, todo ello dentro de una sana intermediación financiera e inspirado en el espíritu de transformación productiva e inclusión social contemplado en la Constitución de la República.

En su artículo 3, la LOSFIN menciona que el Sistema Financiero Nacional impulsará y apoyará a las instituciones públicas, privadas, comunales y cualquier otra forma de organización que participen en el sistema, para lo cual establecerá regulaciones que permiten salvaguardar la estabilidad, la sustentabilidad del mismo y la soberanía económica de la Nación.

Por lo tanto, la relación existente entre la estructura productiva y el Sistema Financiero viene dada, a través, de los componentes de la función primaria del sistema financiero que incluye las decisiones de cartera, movilización del ahorro, manejo del riesgo, el seguimiento y control de la gestión empresarial y el intercambio de bienes y servicios que se da en el proceso productivo de un país.

En cuanto a su relación con el sistema productivo este se da desde la puesta en marcha de las empresas o industrias a consolidar, debido a que antes de empezar la actividad es recomendable elaborar un Plan de Empresa, ya que gracias a él se podrá determinar a qué se va a dedicar la empresa o industria, planificar sus objetivos a corto, medio y largo plazo, fijar previsiones sobre las necesidades de tesorería así como los gastos a los que tendrán que hacer frente, previsiones de ventas que permitan cubrir los costos, etc.

El Plan de Negocio de Empresa va a ser necesario al momento de presentarlo en el caso de que se necesite financiación para ponerlo en marcha, ya sea a través de una entidad financiera o inversores interesados en el proyecto. También se debe elegir la forma jurídica es decir, número de socios, capital social, responsabilidad frente a terceros, etc.

·

Apertura

de una cuenta corriente: Cuando se acude a una entidad financiera a abrir una

cuenta a nombre de la sociedad recién creada, le será requerida la escritura de

constitución así como los poderes de cada uno de los socios para que la entidad

financiera pueda registrar toda la información en sus sistemas. Si la empresa

todavía se encuentra ‘en constitución’, se deberá aportar el asiento expedido

por el Registro Mercantil y en el que consta el RIF (Registro de identificación

Fiscal) provisional.

· Tarjetas: Se debe pensar si se va a necesitar tarjetas (de débito o de crédito) para gestionar los gastos del día a día (compras de material, comidas, combustible, etc.).

· Domiciliación de nóminas y seguros sociales.

· Póliza de crédito: Cuando se tenga poco tiempo trabajando ya con una entidad financiera habitual, puede ser recomendable contratar una póliza de crédito con el fin de cubrir posibles desfases de tesorería entra cobros y pagos. Al ser un límite de crédito, esta solicitud estará sometido al análisis de riesgo habitual por parte de la entidad financiera, por lo que te solicitará información contable actualizada para analizar la situación y evolución de la empresa.

En toda economía

existen empresas, particulares y organismos públicos cuyos gastos, en

determinado periodo, superan a sus ingresos; por ello se las denomina unidades

económicas con déficit. Otras, en cambio, obtienen unos ingresos mayores que

los gastos que van a efectuar en una época concreta; a éstas las denominaremos

unidades económicas con superávit.

La función del sistema financiero consiste

en canalizar el ahorro que generan las unidades

económicas con superávit hacia el gasto de las unidades económicas con

déficit. Este gasto puede materializarse en inversiones o en actividades de

mero consumo, tal y como se observa en la siguiente Figura:

Fuente:

MHEDUCATION. ttps://www.mheducation.es/bcv/guide/capitulo/8448146875.pdf

Para conseguir

fondos que financien su exceso de gasto, las unidades económicas deficitarias

emiten pasivos, que son adquiridos por las unidades económicas superavitarias

para colocar sus excedentes de ingresos; de este modo, los pasivos de las

primeras constituyen activos para las segundas.

Es preciso

recordar que pasivo es la parte del patrimonio constituida por las deudas

(pasivo exigible) y por los fondos propios antes de su aplicación (pasivo

propio o neto patrimonial). Activos

son los bienes y derechos en que se materializan (aplican o transforman) los

pasivos. Empréstito es un préstamo

fraccionable en títulos.

Un ejemplo de

esto son las cuentas bancarias: pasivos para la entidad que recibe el dinero y

se compromete a devolverlo, y activos para los depositantes, que tienen derecho

a recuperar sus fondos. También lo son las acciones emitidas por una sociedad

anónima: fracciones del capital de dicha sociedad que forman parte de su pasivo

propio (capital social), y son un activo para los propietarios de las mismas.

Caso práctico 1.

La sociedad A

decide efectuar una inversión para la que necesita 50 millones de euros. Con el

fin de financiar una parte, necesita fondos por 30 millones de euros y decide

emitir un empréstito de obligaciones, en títulos de 100 euros cada uno. Los

títulos los adquirirán particulares y empresas, que de esa forma se convierten

en prestamistas de la sociedad A. Ésta, a su vez, abonará los intereses

pactados por la suma recibida y se compromete a devolver el dinero al

vencimiento del empréstito. ¿Qué tipo de unidad económica constituye cada uno

de los participantes en la operación?

Solución.

En este caso, la sociedad A

constituye una unidad económica deficitaria que asume un pasivo (el empréstito

supone para ella una deuda).

Los particulares y las empresas

que adquieren las obligaciones son unidades económicas con superávit que

colocan sus excedentes en el empréstito, cuyos títulos son un activo para

ellos.

En el Caso práctico anterior

aparece un supuesto de financiación directa en el que los prestatarios (la

sociedad A) reciben fondos directamente de los prestamistas (ahorradores). La

labor del sistema financiero en este caso consiste en poner en contacto a la

sociedad A, que precisa fondos, con los particulares y las empresas que quieren

colocar sus excedentes monetarios. (MHEDUCATION.

ttps://www.mheducation.es/bcv/guide/capitulo/8448146875.pdf)

En la siguiente Figura se observa cómo los prestatarios

asumen una deuda (emiten un pasivo) a cambio del cual reciben fondos; por su

parte, los prestamistas obtienen un derecho de cobro (adquieren un activo) a

cambio del dinero que han entregado.

Fuente:

MHEDUCATION. ttps://www.mheducation.es/bcv/guide/capitulo/8448146875.pdf

Estos supuestos de financiación

directa no se producen siempre, ya que las unidades económicas con déficit no

siempre pueden acceder a las unidades económicas con superávit, y viceversa.

Además, las necesidades de financiación de las primeras tampoco se suelen

adaptar a las necesidades de ahorro de las segundas.

Por esa razón surgen los

intermediarios financieros, que transforman los activos de quienes colocan sus

fondos en otros activos asumibles por sus receptores finales. Así, estos

intermediarios reciben un pasivo (activo para quienes les entregan el dinero) y

lo convierten en otro activo al prestar esos fondos al destinatario final, que

asume un pasivo diferente al que se creó en primer lugar.

Este proceso de intermediación y

de transformación de activos se produce claramente en la banca: reciben

depósitos de dinero de sus clientes (activo para éstos, pasivo para el banco)

con el fin de prestarlo (activo) a otras empresas y particulares, quienes

asumen un nuevo pasivo por la deuda contraída, como se observa en la siguiente

Figura:

Fuente: MHEDUCATION. tps://www.mheducation.es/bcv/guide/capitulo/8448146875.pdf

Estructura del sistema financiero.

Todo sistema financiero se compone de tres

elementos básicos: activos y pasivos financieros, instituciones y mercados.

Los activos y pasivos son los productos financieros que emiten las unidades

económicas con déficit y adquieren quienes tienen fondos excedentarios con el

fin de invertir sus ahorros. Estos productos se colocan y adquieren en

mercados, donde intervienen diversas instituciones financieras que actúan con

libertad, aunque dentro del marco normativo establecido por los poderes

públicos y bajo el control de instituciones y autoridades competentes.

La normativa y

el control aportan seguridad jurídica a las transacciones y son una garantía

para los inversores. Ejemplos de esta seguridad jurídica son la posibilidad de

recuperar los ahorros depositados en un banco o la seguridad de que las

compañías de seguros nos pagarán las oportunas indemnizaciones. Para que en

ambos casos esta seguridad sea efectiva, en Venezuela los organismos

responsables que hacen que se cumplan esas normativas y ese control son el

Banco Central de Venezuela y la Superintendencia de Bancos (SUDEBAN) y en

España el Banco de España y la Dirección General de Seguros, las cuales, tutelan

sus respectivos ámbitos de actuación.

El sistema financiero evoluciona con rapidez en distintas direcciones:

• Se crean cada vez más

productos, algunos muy complejos, para adaptarse a los distintos segmentos del

mercado.

• Los mercados financieros están

sometidos a un rápido proceso de internacionalización favorecido por el

desarrollo de las tecnologías de la información.

• Los controles normativos respetan cada vez más la

libre competencia, y se limitan tanto a garantizar que no existan fraudes como

a evitar las actuaciones temerarias de quienes intervienen en los mercados.

(MHEDUCATION.

ttps://www.mheducation.es/bcv/guide/capitulo/8448146875.pdf)

A. Activos y pasivos financieros.

Los productos

financieros (también llamados activos y pasivos) son numerosos; entre ellos

podemos citar: el dinero en efectivo (pasivo para el banco emisor, activo para

quien lo posee); los depósitos bancarios (pasivo para el banco, activo para el

cliente); los préstamos y créditos en sus distintas modalidades (activo para el

banco, pasivo para el prestatario); las acciones, obligaciones y fondos

públicos (pasivo para el emisor, activo para el inversor), etcétera.

En este apartado se va a

mencionar y a explicar en qué consisten algunos de los principales grupos de

productos financieros.

Síntesis de las cuentas de activos y pasivos financieros. Resumen por

instrumentos. Caso España.

|

Modalidades

de activos y pasivos financieros |

|

·

Oro y posición en organismos internacionales ·

Efectivo y depósitos transferibles ·

Otros depósitos ·

Valores a corto plazo ·

Obligaciones ·

Valores de renta variable ·

Créditos ·

Reservas técnicas de seguro ·

Otros |

v Productos

de renta fija o de deuda

Las grandes empresas y los

organismos públicos solicitan préstamos de elevado importe en el mercado

financiero. Para hacer compatible la recepción de grandes cantidades de fondos

con las pequeñas aportaciones de los inversores, los préstamos se fraccionan en

títulos de reducida cuantía (por ejemplo, 1 000 euros) que se colocan entre

quienes desean invertir su dinero (véase el Caso práctico 1). Estos préstamos,

obtenidos mediante la emisión de un gran número de títulos, se denominan

empréstitos.

Quienes compran títulos recién

emitidos se convierten en prestamistas de la entidad que los pone en

circulación, y adquieren el derecho a percibir intereses y a que se les

reembolse el capital al vencimiento de la emisión. Si dichos inversores desean

recuperar su dinero antes de que venzan los títulos, pueden venderlos en el

mercado al precio que determine la oferta y la demanda, tal y como se muestra

en la siguiente Figura:

Fuente:

MHEDUCATION. tps://www.mheducation.es/bcv/guide/capitulo/8448146875.pdf

Se denominan títulos de renta

fija o de deuda los activos y pasivos financieros emitidos mediante empréstitos.

Se les llama de renta fija porque quienes invierten en ellos perciben los

intereses pactados (generalmente una cantidad fija por título) con

independencia de la situación económica del emisor, siempre que éste no quiebre

o suspenda pagos. Sin embargo, en los últimos años, la sofisticación financiera

ha impulsado emisiones de instrumentos de deuda con intereses variables

(obligaciones indexadas, participativas, etc.), que se alejan de la idea

clásica de activos de renta fija.

v

Productos

de renta variable o de participación.

El capital de las sociedades

anónimas se divide en acciones, que son participaciones iguales, al menos

dentro de cada serie. Quienes compran acciones se convierten en copropietarios

de las compañías emisoras y adquieren una serie de derechos.

Estas acciones se denominan

títulos de renta variable debido a que sus propietarios cobran sus rentas

(dividendos) dependiendo de la existencia o no de beneficios en la sociedad, y

del acuerdo de su Junta General Ordinaria para que una parte de ellos se

reparta entre los socios.

Las acciones o títulos de renta

variable, a diferencia de los títulos de renta fija, carecen de vencimiento;

por tanto, la compañía emisora no devuelve los fondos recibidos a cambio de las

acciones emitidas (salvo en el caso de las rescatables, autorizadas por la

nueva Ley del Mercado de Valores (España)), y el accionista es socio de la

compañía mientras posea dichos activos. El dinero invertido en acciones se

puede recuperar al venderlas.

v

Productos

bancarios de pasivo

Las entidades de crédito (bancos,

cajas de ahorros y cooperativas de crédito) obtienen la mayor parte de los

fondos, que luego prestarán a sus clientes, mediante una serie de productos de

pasivo: cuentas, imposiciones, repos, etc.

Estos productos de pasivo son una

forma segura de colocar el dinero que no se va a utilizar durante un periodo

más o menos largo. Los clientes de pasivo, además de guardar su dinero con

seguridad, perciben intereses (prácticamente nulos en algunos productos) por

los fondos depositados y reciben diversos servicios de caja (pagos, cobros,

domiciliaciones, transferencias, etc.). Además de estos productos de pasivo,

las entidades de crédito ponen a disposición de sus clientes una amplia gama de

productos para que inviertan sus ahorros.

v

Productos

bancarios de activo

Los productos bancarios de activo

son la contrapartida de los productos de pasivo: los bancos y cajas financian a

empresas y particulares mediante diversos instrumentos. Entre ellos destacan:

el descuento de efectos, los créditos y los préstamos (tanto con garantía

personal como real, esencialmente hipotecaria), etcétera.

En todas las operaciones de activo, las entidades

crediticias tienen muy en cuenta las garantías de devolución de los fondos y la

rentabilidad de las operaciones.

v

Otros

productos financieros

Además de los citados grupos de

productos, existen otros muchos que responden a las más diversas necesidades de

ahorro, inversión, previsión, planificación de la fiscalidad, etc.

B. Mercados

financieros

Un mercado

financiero, según el criterio que se utilice en su clasificación, puede

incluirse en diferentes grupos. La bolsa, por ejemplo, es un mercado de

capitales si tenemos en cuenta los productos que se negocian en ella, o es un

mercado secundario si consideramos que por ella se transmite la propiedad de

activos que ya existen.

A continuación, se clasificará los mercados

financieros según estos tres criterios: según el momento de vida de los

activos, atendiendo al tipo de producto negociado en ellos y de acuerdo con su

organización.

v

Según el

momento de vida de los activos

Desde este punto

de vista, se puede distinguir entre: mercados primarios o de emisión y mercados

secundarios o de recompra.

En los mercados

primarios, las empresas o instituciones emisoras colocan los activos

financieros entre sus compradores, con lo que se origina un proceso de

financiación de los segundos hacia las primeras. Como ejemplos de mercados

primarios podemos citar: las subastas de deuda pública que realiza la Dirección

General del Tesoro a través del Banco de España, o la colocación directa de

títulos de renta fija mediante intermediarios financieros.

Los mercados

secundarios sirven para que el propietario de activos financieros se deshaga de

ellos al venderlos a otras personas o entidades, con lo que su inversión se

convierte en liquidez (dinero efectivo) sin tener que esperar al vencimiento de

los títulos. Los tres objetivos principales de los mercados secundarios son:

dar liquidez a los activos financieros, crear precios de referencia para los

mismos y obtener beneficios por especulación (comprar barato y vender más

caro). Son mercados secundarios la bolsa de valores o el mercado de deuda

pública, este último gestionado por el Banco de España, tal como se muestra en

la siguiente figura:

v

Según los

productos negociados en los mismos

Si consideramos la clase de

producto o activo negociado, distinguimos las siguientes modalidades de

mercados financieros:

· Mercados bancarios. En ellos se

ofrecen y demandan los productos bancarios de activo y pasivo que acabamos de

ver. En estos mercados, el contacto entre las entidades de crédito y sus

clientes es directo, sin intermediarios.

El precio de los productos

bancarios de pasivo se forma con el tipo de interés que pague cada entidad

menos el porcentaje de comisión que establezca. El tipo de interés suele ser

más alto en los fondos recibidos a plazo, y menor en los depósitos a la vista

(inmediatamente disponibles). A veces, las comisiones cobradas convierten en

negativa la rentabilidad de algunos de estos productos.

|

Precio

de los productos = tipo de interés ± porcentaje de comisión |

El precio de los productos de

activo es la suma de los tipos de interés y de los porcentajes de comisión

cobrados, aunque en ciertos productos, como los avales, sólo se cobran

comisiones. El tipo de interés depende normalmente tanto de la modalidad del

producto (por ejemplo, los préstamos personales suelen ser más caros que los

hipotecarios) como de las características del cliente (los clientes que por sus

compensaciones se consideran preferentes obtienen mejores precios).

· Mercados

monetarios y de capitales. El mercado

monetario se define como un conjunto de mercados al por mayor donde se

intercambian activos financieros de corto plazo. Y un mercado de capitales es un mercado financiero en el que se compran

y venden deudas a largo plazo (más de un año) o valores respaldados por

acciones. En ellos se negocia dinero o activos de alta liquidez, con

vencimiento que no suele superar los 24 meses. Las tres clases de mercados

monetarios más habituales son los interbancarios, el de deuda pública a corto

plazo y el de pagarés de empresa.

En el mercado interbancario unas

entidades de crédito prestan dinero a otras, a plazos generalmente muy cortos

(un día, una semana, una quincena, tres meses, seis meses o un año). Mediante

la oferta y demanda de fondos se establece un tipo de interés (o precio del

dinero a distintos plazos) que sirve de referencia para diversas operaciones de

financiación. De hecho, el EURIBOR (Europe Interbanking Offered Rate) a un año

es uno de los índices más utilizados para establecer el tipo de interés de los

préstamos hipotecarios a interés variable.

El mercado de deuda pública a

corto plazo (Letras del Tesoro) está gestionado por el Banco de España, que se

encarga del servicio financiero de la deuda (cobros y pagos relativos a los

títulos).

La representación mediante

anotaciones contables de los valores de deuda pública, igual que el sistema de

compensación y liquidación de operaciones, es gestionada por IBERCLEAR

(Sociedad de Gestión de los Sistemas de Registro, Compensación y Liquidación de

Valores, S.A.). Antes del 1 de abril de 2003 esta función la realizaba la

Central de Anotaciones del Banco de España.

En los mercados de pagarés de

empresa se emiten y negocian títulos de deuda (pagarés financieros), creados

por grandes compañías y otras entidades con plazos que no suelen superar los 24

meses. Mediante estas emisiones, dichas compañías obtienen fondos a un precio

mejor que a través de préstamos bancarios.

Las letras y pagarés, junto con

el efectivo en manos del público y las distintas clases de depósitos,

constituyen los agregados monetarios o M1, M2 y M3, tal y como se muestra en la

siguiente Tabla:

|

Agregados

Monetarios (España) |

Instrumentos

financieros que los forman |

|

M1 |

Efectivo en circulación + depósitos a la vista

(de disponibilidad inmediata). |

|

M2 |

M1 + depósitos a plazo de hasta dos años +

depósitos a otros plazos disponibles con un preaviso de hasta tres meses. |

|

M3 |

M2 + participaciones en fondos de mercado

monetario + valores distintos de acciones y participaciones a menos de dos

años (Letras del Tesoro, pagarés de empresa, etc.) + instrumentos de mercado

monetario (certificados emitidos por el Banco Central Europeo y otros bancos

centrales, así como los títulos aceptados en operaciones de control de

liquidez) |

Fuente: MHEDUCATION. tps://www.mheducation.es/bcv/guide/capitulo/8448146875.pdf

|

Agregados

Monetarios (Venezuela) |

Instrumentos

financieros que los forman |

|

M1 |

Agregado monetario compuesto por monedas,

billetes y depósitos en cuenta corriente en poder del público, también

denominado circulante. Es el tipo de dinero que se utiliza directamente en

las transacciones, por lo que se le denomina dinero transaccional. |

|

M2 |

Agregado monetario compuesto por M1 más los

depósitos de ahorro, a plazo entre otros. Se le conoce también como liquidez

monetaria o dinero de uso amplio. |

Fuente:

BCV. Glosario. http://200.74.197.130/c1/abceconomico.asp#M

Los mercados de capitales están integrados por el mercado de crédito a

largo plazo y por el mercado de valores de deuda o renta fija a medio y largo

plazo (Bonos y Obligaciones emitidos por el Estado o por empresas), así como

por los valores de renta variable o participación (acciones).

v

Según su

nivel de organización

El mercado de valores o cambiario es aquel donde concurren vendedores

(oferentes) y compradores (demandantes) de divisas, y de cuya interacción se

determina el precio de una moneda con respecto a otra (tipo de cambio).

El mercado cambiario se expresa a

través de la función cumplida por los distintos agentes que operan en él y las

características de los flujos de oferta y demanda de divisas.

Entre los agentes que participan

en el mercado cambiario destacan los operadores autorizados, quienes están

facultados por el Banco Central de Venezuela para realizar operaciones de

compra y venta de divisas con el público y son quienes facilitan el flujo de

divisas de los sectores excedentarios (oferentes) a aquellos deficitarios

(demandantes).

El mercado de valores comprende el grupo de instituciones que se

dedican a la intermediación de títulos valores establecidos por la ley, cuyas

transacciones en la economía nacional permiten la sana intermediación de flujos

financieros y la estabilidad del sector, de acuerdo con las directrices

emanadas del órgano rector del Sistema Financiero Nacional. (Art. 10. LOSFIN)

v

Otros

Mercados Financieros.

El órgano rector promoverá los arreglos jurídicos pertinentes para la regulación, supervisión, control y coordinación de cualquier otro sector o grupo de instituciones financieras que a su juicio también forman parte del Sistema Financiero Nacional. (Art. 11. LOSFIN)

Dentro de los otros mercados financieros se pueden encontrar según el BCV son:

· Mercado

Abierto. Mercado a través del cual se realizan operaciones de compra-venta

de valores promovidas por el Banco Central.

· Mercado

de Dinero. Mercado a través del cual se realizan operaciones de

compra-venta de activos de corto plazo y de bajo riesgo, como el dinero y

letras del tesoro. En este mercado, de acuerdo con la oferta y la demanda de

instrumentos financieros, se determina el nivel de equilibrio de la tasa de

interés.

· Mercados

Emergentes. Mercados financieros de países no desarrollados con acceso a

los mercados de financiamiento externo, donde se mantienen activos. Los

instrumentos emitidos son respaldados totalmente por el Estado o Reino, y su principal

característica es su elevado retorno por considerarse más riesgosos.

· Mercado

de Factores. Mercado donde se realizan operaciones de compra-venta de

tierra, trabajo y capital.

· Mercado

Financiero. Mercado formado por el conjunto de interacciones que realizan

los proveedores y demandantes de fondos, donde se compran y venden activos

financieros.

· Mercado

de Trabajo. Mercado a través del cual las familias ofrecen sus horas de

trabajo y las empresas las demandan, definiéndose una remuneración o salario.

· Mercado

Negro. Mercado donde se realizan operaciones al margen de la Ley. (BCV.

Glosario. http://200.74.197.130/c1/abceconomico.asp#M)

ESTRUCTURA DEL

SISTEMA FINANCIERO VENEZOLANO (S.F.V)

ANTECEDENTES,

CONSOLIDACIÓN Y EXPANSIÓN.

Antecedentes.

La inestabilidad bancaria en

Venezuela se ve influenciada principalmente por la falta de estabilidad

política, todas o la mayor parte de la banca solo concedía préstamos al sector

gubernamental y participaba como ente de recaudación aduanera, sin embargo, todos

los bancos desde 1839 hasta 1882 tuvieron una duración efímera. A muchos de

estos bancos se les permitía la acuñación y puesta en circulación de monedas y

billetes. El primer intento de establecer un banco de comercio en Venezuela de

capital nacional ocurre en 1825 que se fundaría con el nombre de Banco de

Venezuela, sin embargo no se pudo llevar a cabo la propuesta. Un año más tarde

es presentado el "Proyecto Revenga", un banco nacional para la Gran

Colombia (hoy Colombia, Ecuador, Panamá y Venezuela) cuya sede estaría ubicada

en Bogotá y se abrirían 4 sedes inicialmente en Caracas, Cartagena, Guayaquil y

Panamá, al igual que el caso del Banco de Venezuela de 1825 no llegó a término

el proyecto.

En 1839 el banquero William

Ackers establece el primer banco en Venezuela aunque de capital extranjero,

denominado Banco Colonial Británico que fue dirigido por Leandro de Miranda,

hijo del prócer Francisco de Miranda, sin embargo esta institución en 1848 cesa

sus operaciones. Luego, Ackers fundó junto con otros inversionistas y el Estado

venezolano (a cargo del 20% de las acciones) el Banco Nacional de Venezuela el

cual cumpliría la función de recaudación aduanera y cancelación del presupuesto

nacional; además de facilitar descuentos y depósitos. Pero en 1850 corre la

misma suerte que el Colonial Británico y cierra sus puertas.

En 1861 se establece un banco

denominado Banco de Venezuela, sin relación alguna con la institución homónima

de la actualidad, que solo lograría cumplir un año de servicios tras fracasar

en las políticas bancarias que sus fundadores se habían trazado. Bajo el nombre

de Banco Caracas se intentarían establecer en cuatro oportunidades

instituciones bancarias comerciales en el país, apartando un intento fallido de

1838 de creación de un banco; el primer Banco de Caracas nace 1862 pero sería

liquidado en 1863, luego serían fundados y liquidados otros bancos con ese

nombre en los períodos 1876-1877, 1877-1879 y 1879-1883.

Una vez liquidado el último de

los que se llamaron Banco Caracas se funda el Banco Comercial, que logró

consolidarse y crecer hasta transformarse en Banco de Venezuela en 1890 aún

existente, que inicialmente fue de capital privado y que actualmente pertenece

en su totalidad al Estado Venezolano. (WIKIPEDIA. https://es.wikipedia.org/wiki/Bancos_de_Venezuela)

Historia de la Banca Venezolana y Extranjera

§

Después del 19 de abril de 1810, el irlandés

William Burke propone al Congreso Constituyente de 1811 la creación de un Banco

Nacional. Los legisladores lo aprueban pero no se llega a realiza por la caída

de la Primera República. Se intentó en el Congreso de Angostura de 1819, como

también en el Congreso de Cúcuta de 1821, ambas sin éxito.

§ El 28 de marzo de 1825 el Congreso de la Gran Colombia autoriza la creación del Banco de Venezuela en Caracas (no tiene ninguna relación con el Banco de Venezuela actual), este no se llevó a cabo por la negativa de los caraqueños a seguir órdenes del Congreso de Bogotá.

§ El 17 de mayo de 1841 se propone al Congreso Nacional la creación de un banco de composición accionaria mixta, los legisladores aprueban la creación del Banco Nacional de Venezuela mediante una ley, surgiendo así la Primera Ley Bancaria de Venezuela. Ackers y Adolfo Wolff suscribieron el 40% del capital, el Estado venezolano el 20% y el restante 40% se colocó por suscripción pública. El banco cierra operaciones el 23 de marzo de 1850 por disposición del Congreso Nacional.

§ El 9 de julio de 1860 se aprueba la Primera Ley de Bancos que realmente crea el marco jurídico para la fundación y operación de las instituciones financieras.

§ El 17 de enero de 1861 se funda el Banco de Venezuela (tampoco tiene relación con el Banco de Venezuela actual) y cierra el 30 de noviembre de 1862 motivado a la Guerra Federal.

§ Bajo el nombre de Banco Caracas se intentó en cuatro ocasiones. En 1862 liquidado en 1863, 1876 liquidado 1877, 1877 liquidado 1879 y 1879 liquidado 1884.

§ En 1883 se funda el Banco Comercial de Venezuela. Este el primer banco que logra consolidarse y crecer. El 2 de septiembre de 1890 se transforma en el actual Banco de Venezuela. Fue de capital privado hasta el 3 de julio de 2009 cuando el banco pasa en su totalidad al Estado Venezolano.

§ El 20 de julio de 1882 se funda el Banco de Maracaibo, cierra en 1994.

§ El 11 de agosto de 1883 se funda el Banco de Carabobo. En 1890 es adquirido por el Banco de Venezuela.

§

El 10 de noviembre de 1917 se funda el Citibank

Venezuela.

§ En 1917 se funda el American Mercantile Bank of Caracas, luego el 23 de marzo de 1925 cambia su nombre a Banco Neerlando Venezolano, luego Banco Mercantil y Agrícola, hoy Mercantil Banco Universal.

§ El 29 de junio de 1928 se fundan el Banco Obrero, y el Banco Agrícola y Pecuario.

§ El 23 de julio de 1937 se funda el Banco Industrial de Venezuela BIV. Se liquida el 12 de febrero de 2016.

§ El 8 de septiembre de 1939 se funda el Banco Central de Venezuela (BCV) con el fin de regular la circulación monetaria, el crédito, el comercio de oro y divisas.

§ El 4 de junio de 1925 se funda el Banco Venezolano de Crédito.

§ El 24 de enero de 1940 se crea la Superintendencia de Bancos y otras Instituciones Financieras hoy Superintendencia de las Instituciones del Sector Bancario de Venezuela SUDEBAN.

§ El 14 de marzo de 1940 se crea el Consejo Bancario Nacional de Venezuela.

§ El 15 de octubre de 1953 inicia sus actividades el Banco Provincial de Venezuela. En 1976 cambiar de nombre a Banco Provincial y en 1996, se convierte en el primer Banco Universal del Venezuela.

§ El 12 de febrero de 1954 se funda BanCaribe.

§ El 21 de enero de 1956 se funda el Banco Exterior.

§ El 8 de enero de 1957 se funda el Banco Occidental de Descuento BOD.

§

El 8 de julio de 1959 se funda la Asociación

Bancaria Nacional hoy Asociación Bancaria de Venezuela (ABV).

§ El 20 de marzo de 1985 se crea el Fondo de Garantía de Depósitos y Protección Bancaria FOGADE.

§ El 15 de enero de 1990 se funda el Banco Sofitasa.

§ En 1992 se funda Banesco.

§ En 1996 luego de la recuperación bancaria en Venezuela, comienza un proceso de fusión entre los bancos del estrato grande y mediano de la banca venezolana.

§

El 21 de diciembre de 2009 se funda el Banco

Bicentenario.

(ACTUALIDAD-24. https://www.actualidad-24.com/2018/12/resumen-historia-bancos-en-Venezuela.html)

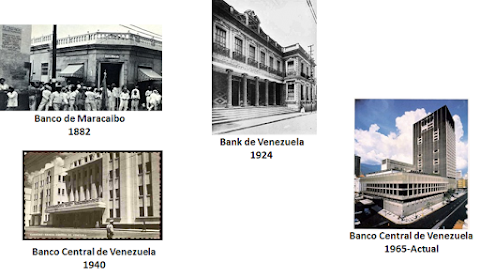

Consolidación.

El establecimiento de los

actuales bancos modernos en Venezuela lo logra el Banco de Maracaibo el 20 de

julio de 1882 el cual fungiría además como emisor de billetes, a este le

seguiría el actual Banco de Venezuela el cual fue inscrito legalmente el 2 de

septiembre de 1890 tras la transformación del Banco Comercial. Luego de una

pausa de más de dos décadas es fundado un cuarto banco, el Banco Comercial de

Maracaibo en 1916 y posterior a este arribaron los bancos extranjeros como The

Royal Bank of Canada, posteriormente denominado Banco Royal Venezolano, Banco

Internacional e Inter Bank hoy fusionado con el Banco Mercantil, The National

City Bank of New York (Citi Bank) y el Banco Holandés Unido, denominado después

Banco Continental hasta su fusión con el Banco Provincial. En 1925 y 1926 son

fundados el Banco Venezolano de Crédito y el Banco Mercantil y Agrícola, hoy

denominado Banco Mercantil, respectivamente, los cuales estaban autorizados

para la emisión de billetes ante la ausencia de un Banco Central junto con

otros los Bancos Venezuela, Maracaibo, Caracas y Comercial de Maracaibo.

La participación del Estado con instituciones propias llegó en 1928

bajo la dictadura de Juan Vicente Gómez, con la creación de dos bancos

especializados para incentivar el sector agrícola y de construcción de

viviendas populares. El 13 de junio de 1928 se establece el Banco Agrícola y

Pecuario con sede en Maracay, luego trasladado a Caracas, y, poco después, el

30 de ese mismo mes es creado el Banco Obrero también con sede en Maracay pero

trasladado en 1936 a Caracas. En 1937 es creado por ley el Banco Industrial de

Venezuela con el objetivo de financiar e impulsar el desarrollo industrial del

país. (WIKIPEDIA. https://es.wikipedia.org/wiki/Bancos_de_Venezuela)

Expansión.

Si bien el presidente Antonio

Guzmán Blanco sentó las bases legales para el establecimiento de bancos en

Venezuela, sería el presidente Eleazar López Contreras quien se encargaría de

la modernización de la banca con la creación del Banco Central de Venezuela y

una ley de bancos con la cual se logró la creación de la superintendencia de

Bancos (SUDEBAN) y el Consejo Bancario Nacional.

Luego de 1940 por iniciativa del

gobierno se promueve el establecimiento de bancos regionales y de fomento,

además de seguir el crecimiento y creación de bancos privados entre los que

destacan el Banco Unión fundado en 1946 que lograría establecerse entre los

primeros cuatro bancos del país hasta entrado el Siglo XXI, el Banco Francés e

Italiano para la América del Sur que inicia operaciones en 1950 con capital

mayoritario de Francia. Para 1971 menos del 20% del capital accionario de este

banco era extranjero esto debido al proceso de venezolanización iniciado por el

presidente de la República Rafael Caldera, para 1975 se cambia el nombre a

Banco Latino. Entre los bancos importantes que fueron establecidos en la década

de los cincuenta destacan los bancos Provincial y Metropolitano fundados 1952,

el Banco del Caribe en 1954, el Banco La Guaira Internacional en 1955 (llamado

simplemente Banco La Guaira desde 1987), los bancos Occidental de Descuento y

Exterior en 1956. Otros bancos regionales creados en la década del cincuenta

como el Carabobo, Miranda y Aragua se fusionarían para crear el Banco del

Centro Consolidado o Banco Consolidado desde 1980 (hoy Corp Banca, adquirido en

2006 por el Banco Occidental de Descuento) en 1967. En 1977 se aprueba una ley

para incentivar la banca privada regional, esto permite que en la década de los

ochenta inicien operaciones los bancos Agroindustrial Venezolano (actual

Banesco), Zulia (luego Banco Progreso), Lara (hoy absorbido por BBVA

Provincial), Caroní, Comercial de Falcón (posteriormente Banco Federal,

liquidado por el Estado Venezolano en 2010), Plaza y Sofitasa, entre otros.

(WIKIPEDIA. https://es.wikipedia.org/wiki/Bancos_de_Venezuela)

CONFORMACIÓN Y DEFINICIÓN DEL SISTEMA FINANCIERO DE VENEZUELA.

Conformación.

Según la Ley Orgánica del Sistema Financiero Nacional (LOSFIN), en su

artículo 5, especifica que “el Sistema Financiero Nacional (SFN) está

conformado por el conjunto de instituciones financieras públicas, privadas,

comunales y cualquier otra forma de organización que operan en el sector

bancario, el sector asegurador, el mercado de valores y cualquier otro sector o

grupo de instituciones financieras que a juicio del órgano rector deba formar

parte de este sistema. También se incluyen las personas naturales y jurídicas

usuarias de las instituciones financieras que integran el mismo”. (Art. 5,

LOSFIN)

Definición.

En su artículo 6 la LOSFIN define

las Instituciones Financieras como “…aquellas entidades o formas de

organización colectivas o individuales, de carácter público, privado y

cualquier otra forma de organización permitida por la ley, que se caracterizan

por realizar de manera regular actividades de intermediación, al captar

recursos del público para obtener fondos a través de depósitos o cualquier otra

forma de captación, a fin de utilizar dichos recursos en operaciones de crédito

e inversión financiera”.

También son consideradas

instituciones financieras las unidades administrativas y financieras

comunitarias, orientadas a realizar la intermediación financiera comunitaria

para apoyar las políticas de fomento, desarrollo y fortalecimiento de la

economía social, popular y alternativa.

Asimismo, se incluyen las

personas naturales o jurídicas que presten servicios financieros o servicios

auxiliares del sistema financiero, entendiéndose por éstos a las compañías

emisoras o administradoras de tarjetas de crédito, casas de cambio, operadores

cambiarios fronterizos, transporte de especies monetarias y de valores,

servicios de cobranza, cajeros automáticos, servicios contables y de

computación, cuyo objeto social sea exclusivo a la realización de esas

actividades. Los entes reguladores de los distintos sectores que integran el

Sistema Financiero Nacional dictarán normas aplicables a este tipo de

instituciones. (Art. 6, LOSFIN.)

FUNCIÓN DE INTERMEDIACIÓN.

Actividad de Intermediación Financiera.

La exposición de motivos de la

LOSFIN señala que el nuevo marco legal creado para el sector bancario tiene por

objeto adecuarlo al Plan de Desarrollo Económico y Social de la Nación. Este

principio es luego desarrollado en el artículo 4 de esta misma ley cuando prevé

que el Órgano Superior del Sistema Financiero Nacional (OSFIN) «el cual es un

organismo creado por la LOSFIN y está constituido por el Ministro en materia de

Finanzas, el Presidente del Banco Central de Venezuela y tres directores

designados por el Presidente de la República», establecerá vínculos de carácter

obligatorio entre el sistema bancario y las actividades de la economía real

para impulsar la producción nacional según los planes formulados y ejecutados

por el Ejecutivo Nacional. Esto es una obligación genérica impuesta al sector

bancario por el nuevo ordenamiento legal que rige esta actividad, a saber: las

instituciones bancarias están obligadas a destinar los recursos obtenidos

través de los depósitos o de otras fuentes permitidas para captar fondos, a

financiar la producción nacional según los planes formulados y ejecutados por

el Ejecutivo Nacional. (Mantellini, H., 2011).

Según Leiva Escoto, se entiende

por intermediación financiera el servicio que se hace para contactar a los

poseedores de recursos financieros (dinero, bienes de capital, captación de

recursos, etc.) con aquellas personas físicas o jurídicas que necesitan dichos

recursos financieros (préstamos) para utilizarlos y generar utilidades.

De acuerdo al Decreto con Rango,

Valor y Fuerza de la Ley de Instituciones del Sector Bancario (LISB), en su

artículo 5, define la intermediación financiera como “…la actividad que

realizan las instituciones bancarias y que consiste en la captación de fondos

bajo cualquier modalidad y su colocación en créditos o en inversiones en

títulos valores emitidos o avalados por la Nación o empresas del Estado, mediante

la realización de las operaciones permitidas por las leyes de la República”.

(Art. 5, LISB. 2014)

Este concepto es ratificado en

forma más específica en la LISB en varias de sus disposiciones: la primera se

define al sector bancario como aquel constituido por el conjunto de

instituciones que realizan intermediación financiera (la LISB en su artículo 7

establece que sólo pueden actuar en la intermediación financiera, quienes sean

autorizados previamente por la Superintendencia de Instituciones del Sector

Bancario (SUDEBAN); éstas actividades son calificadas en la misma ley como

servicio público y a las instituciones privadas y los bienes que permitan o

sean utilizados para realizarlas se las califica como de utilidad pública (Art.8))

mediante la colocación de los recursos, obtenidos a través de los depósitos del

público o de otras fuentes permitidas por la Ley, para el financiamiento, en

especial, de las actividades productivas de la economía real, de sus servicios

asociados y la infraestructura correspondiente. Lo especial de esta disposición

es que las instituciones bancarias están obligadas, deben destinar los recursos

obtenidos a financiar, en especial, las actividades productivas de la economía

real, de sus servicios asociados y la infraestructura correspondiente. (Arts. 7

y 8, LISB). Según el criterio de Mantellini las instituciones bancarias pueden

realizar otras inversiones y destinar recursos a otras actividades (dentro de

las otras limitaciones que establece la LISB, pero con recursos propios, es

decir, con recursos que no provengan, que no sean captados mediante la

actividad de intermediación financiera. No obstante, el ejercicio de este

derecho también está restringido en dicha Ley. (Mantellini, H., 2011).

Con base en las condiciones y requerimientos establecidos en la política financiera nacional, el Órgano Superior del Sistema Financiero Nacional está autorizado para fijar los límites máximos y mínimos de títulos de deuda pública nacional que las instituciones del sector bancario deberán tener en su cartera de inversiones. Lo especial de esta disposición es que el Estado puede fijar a los bancos, con carácter de cumplimiento obligatorio –deberán tener dice la norma– hacer y mantener inversiones en títulos valores de deuda pública nacional, hasta los límites que fije el OSFIN. (Art. 66 LISB. 2014)

Otra disposición en la LISB que

se refiere a las actividades permitidas a las instituciones bancarias, es la

que prevé que cualquier actividad que realice las instituciones bancarias y

como sus normas y estipulaciones contractuales que las regulen, serán establecidas

y reguladas en el Reglamento de la LISB, en la normativa prudencial que dicta

la Superintendencia de las Instituciones del Sector Bancario (SUDEBAN) y en las

normas que determine el Órgano Superior del Sistema Financiero Nacional (OSFIN)

(en la LISB en su artículo 53 y artículo 172, señala en su numeral 13 como una

atribución de SUDEBAN: Establecer las normas generales que regulen los

contratos e instrumentos de las operaciones de intermediación y servicios

conexos permitidas a las instituciones del sector bancario; y aprobar las

cláusulas generales de contratación que le sean sometidas por las instituciones

sujetas a su competencia, en la forma contemplada en los artículos pertinentes

del Código Civil). Lo especial de esta disposición es que el Estado regulará

las modalidades y condiciones y en general todas las estipulaciones

contractuales, de todas las operaciones de intermediación financiera y las

operaciones conexas que realice la banca, lo que impone una fuerte restricción

a la libertad de contratación. (Mantellini, H., 2011).

FLUJO DE FONDOS Y DE VALORES.

La Captación de Recursos.

Varias disposiciones de la LISB

regulan y limitan de manera específica la forma en que los Bancos pueden realizar

sus operaciones pasivas, es decir captar recursos, así:

1.

Los bancos pueden captar o recibir recursos

mediante depósitos a la vista, a plazo y de ahorro. Todos los depósitos tienen

que ser, obligatoriamente, nominativos.

(Arts. 52 y 53 LISB. 2014).

2. Las instituciones bancarias realizarán sus operaciones pasivas con una persona, por una suma que no exceda en conjunto el 10% de su patrimonio. (Art. 94, LISB. 2014)

3. La junta directiva de las instituciones bancarias debe decidir sobre la aprobación de las operaciones pasivas que individualmente excedan el 20% del patrimonio de la institución. (Art. 94, LISB. 2014).

4. Las operaciones pasivas con otras instituciones financieras se realizarán de conformidad con las normas que dicte la SUDEBAN… “a objeto de que los riesgos derivados de las diferencias de plazos, tasas, divisas y demás características de las operaciones activas y pasivas no vulneren la solvencia patrimonial de las instituciones del sector bancario. (Art. 92, LISB. 2014)

5. Las operaciones relacionadas con el mercado interbancario de fondos, como mecanismo de administración y distribución de la liquidez del sector bancario, serán reguladas por el Banco Central de Venezuela, quien informará semanalmente al Órgano Superior del Sistema Financiero Nacional un detalle de las operaciones realizadas, tasas pactadas y resultados. (Arts. 97 y 98 LISB. 2014)

6. Las instituciones del sector bancario no pueden aplicar a sus operaciones pasivas, tasas de interés, menores a las mínimas establecidas por el Banco Central de Venezuela. Las comisiones, y demás tarifas que cobren, no podrán ser mayores a las que establezca el Banco Central de Venezuela. (Art. 60, LISB)

Es necesario destacar que, distinto a los

que permitían leyes anteriores, las instituciones bancarias no pueden captar

recursos, lo tienen prohibido, mediante la emisión de títulos, certificados o

participaciones sobre sus activos para ofrecer a sus usuarios para captar

recursos, salvo casos excepcionales y con la previa y expresa autorización del

OSFIN. (Art. 99, Num. 10, LISB. 2014).

NECESIDAD DE REGULACIÓN, SUPERVISIÓN Y CONTROL

La Superintendencia de las Instituciones del Sector Bancario dictará las normas regulatorias de las relaciones entre las instituciones bancarias respecto a sus operaciones activas, pasivas y contingentes, a objeto de que los riesgos derivados de las diferencias de plazos, tasas, divisas y demás características de las operaciones activas y pasivas no vulneren la solvencia patrimonial de las instituciones del sector bancario.

Las operaciones interbancarias

relacionadas al mercado interbancario de fondos, como mecanismo de

administración y distribución de la liquidez del sector bancario, serán

reguladas por el Banco Central de Venezuela, quien informará semanalmente al

Ministro o Ministra con competencia en materia de Finanzas un detalle de las

operaciones realizadas, tasas pactadas y resultados. La intervención del Banco

Central de Venezuela a través de operaciones en el mercado interbancario de

fondos a los fines de promover la adecuada liquidez del sistema financiero

nacional y cualquier otro objetivo que considere en atención a dicha función,

adoptarán la modalidad crediticia que estime pertinente en los términos y

condiciones establecidos al efecto por ese Instituto. (Art. 92, LISB. 2014).

CLASIFICACIÓN DE LAS INSTITUCIONES FINANCIERAS SEGÚN LOS SERVICIOS QUE

PRESTAN. (BANCA COMERCIAL, INSTITUCIONES BANCARIAS ESPECIALIZADAS. CASAS DE

CAMBIO. OPERADOR CAMBIARIO FRONTERIZO. OTRAS

INSTITUCIONES NO BANCARIAS. INSTITUCIONES BANCARIAS REGIONALES. SOCIEDADES DE

CAPITAL. ARRENDADORA FINANCIERAS. BOLSA DE VALORES DE CARACAS).

Sector bancario público y privado.

El sector bancario privado

comprende el conjunto de las instituciones privadas, que previa autorización

del ente regulador se dedican a realizar actividades de intermediación

financiera que se denominan en el (dice presente, en la Ley) Decreto con Rango,

Valor y Fuerza de Ley de instituciones bancarias.

El sector bancario público,

comprende el conjunto de entidades bancarias en cuyo capital social la

República Bolivariana de Venezuela posee la mayoría accionaria, que estarán

reguladas en este Decreto con Rango, Valor y Fuerza de Ley, en aquellos

aspectos no contemplados en su marco legal que se denominan en el presente

Decreto con Rango, Valor y Fuerza de Ley de instituciones bancarias.

También forma parte del sector

bancario, público o privado según corresponda, las sociedades de garantías

recíprocas, fondos nacionales de garantías recíprocas, casas de cambio y los

operadores cambiarios fronterizos, así como las personas naturales y jurídicas

que prestan sus servicios financieros auxiliares, los cuales se denominan como

instituciones no bancarias definidas en los artículos 13, 14 y 15 del (dice

presente, en la Ley) Decreto con Rango, Valor y Fuerza de Ley de instituciones

bancarias. Los institutos municipales de crédito quedan sometidos a las

disposiciones de la LISB (dice presente Decreto con Rango, Valor y Fuerza de

Ley, en la Ley), en cuanto a su funcionamiento, supervisión, inspección,

control, regulación, vigilancia y sanción; a la normativa prudencial que dicte

la Superintendencia de las Instituciones del Sector Bancario y a las que dicte

el Banco Central de Venezuela sobre el encaje y tasas de interés; pero se

regirán por la correspondiente ordenanza municipal en cuanto a su

administración.

Las actividades y operaciones a

que se refiere el Decreto con Rango, Valor y Fuerza de Ley de Instituciones

Financieras, se realizarán de conformidad con sus disposiciones, la

Constitución de la República Bolivariana de Venezuela, Códigos y Leyes que

regulan la materia financiera y mercantil, la Ley del Banco Central de

Venezuela, las demás Leyes aplicables, los reglamentos que dicte el Ejecutivo

Nacional, la normativa prudencial que emita la Superintendencia de las

Instituciones del Sector Bancario; así como atendiendo a las resoluciones

emanadas del Banco Central de Venezuela. (Art. 3, LISB. 2014).

Constitución de las instituciones del sector bancario.

i.

Banca

Comercial.

La banca comercial es aquel grupo

de entidades que desarrollan como actividad económica la intermediación

financiera. Es decir, captan ahorros del público y con esos recursos otorgan

préstamos.

La banca comercial agrupa

entonces a todos los bancos comerciales, instituciones que reciben depósitos y,

a su vez, extienden créditos.

El negocio de la banca comercial está en la diferencia entre el tipo de interés que pagan por los ahorros, y el que cobran por los financiamientos otorgados.

Así, los intereses que ofrece una

cuenta de ahorros deben ser menores a los que se exigen a los prestatarios. De

ese modo, el intermediario se queda con una rentabilidad.

Se diferencian de la banca de inversión, en que esta última está

dedicada a la obtención de fondos para realizar una inversión a medio y largo

plazo como objeto principal. Adicionalmente, cabe destacar que un banco de

inversión forma parte del sector de la banca de inversión y un banco comercial

del sector de la banca comercial.

(Economipedia, https://economipedia.com/definiciones/banca-comercial.html#:~:text=La%20banca%20comercial%20es%20aquel,actividad%20econ%C3%B3mica%20la%20intermediaci%C3%B3n%20financiera.&text=Se%20diferencian%20de%20la%20banca,largo%20plazo%20como%20objeto%20principal).

Operaciones que desarrolla la banca comercial

Las operaciones que desarrolla la

banca comercial pueden diferenciarse en dos categorías:

·

Pasivas: Son

operaciones por las cuales se captan fondos del público a cambio de un retorno.

Estamos hablando de instrumentos como:

o

Cuentas

de ahorro: Pagan un retorno periódico al usuario por guardar su dinero.

Permiten realizar operaciones como transferencias y pagos desde esa cuenta.

o

Depósitos

a plazos: A diferencia de una cuenta de ahorro, el cliente debe mantener

inmovilizado su capital en la entidad financiera. Esto, por un tiempo

determinado, por ejemplo, seis meses. A cambio, se paga un retorno más alto que

el de una cuenta de ahorros.

·

Activas: Son

aquellas donde la entidad financiera ofrece un producto a cambio de cobrar de

un tipo de interés. Destacan:

o

Tarjeta

de crédito: Permite al usuario realizar compras las cuales podrá cancelar

en un solo pago al final del periodo, o puede optar por dividir el préstamo en

cuotas, por ejemplo, en seis pagos mensuales.

o

Créditos

hipotecarios: Permiten al cliente financiar la adquisición de un inmueble,

por lo cual se efectuarán abonos mensuales durante un largo plazo, que incluso

puede superar los veinte años.

o

Préstamo

de capital de trabajo: Ofrece a las compañías los recursos necesarios para

que la empresa pueda operar diariamente. Es decir, dicho crédito permitirá que

la entidad tenga los fondos para adquirir insumos, pagar salarios a los

trabajadores, entre otros. (Economipedia, https://economipedia.com/definiciones/banca-comercial.html#:~:text=La%20banca%20comercial%20es%20aquel,actividad%20econ%C3%B3mica%20la%20intermediaci%C3%B3n%20financiera.&text=Se%20diferencian%20de%20la%20banca,largo%20plazo%20como%20objeto%20principal).

Forma de constitución.

Las instituciones del sector

bancario deben constituirse bajo la forma de sociedad anónima, de acuerdo con

lo previsto en las Leyes respectivas, con acciones nominativas de una misma

clase, las cuales no podrán ser convertibles al portador, tener un número

mínimo de diez (10) accionistas, entre los cuales podrán estar incluidos los

promotores. Estos requisitos deberán mantenerse durante el ejercicio de la

autorización conferida.

El procedimiento de constitución

ante el ente regulador será realizado por personas naturales o jurídicas,

denominadas promotores y la autorización para la promoción estará condicionada

a los resultados que emanen del estudio de necesidad económica que al efecto

realice la Superintendencia de las Instituciones del Sector Bancario, el cual

requiere la opinión vinculante del Órgano Superior del Sistema Financiero

Nacional.

Las instituciones deberán

solicitar a la Superintendencia de las Instituciones del Sector Bancario,

autorización para su transformación, conversión, fusión o escisión.

La decisión correspondiente

deberá producirse dentro del plazo de tres (3) meses contados a partir de la

fecha de la recepción de la solicitud de promoción y/o funcionamiento y sus

recaudos correspondientes. Dicho lapso podrá ser prorrogado por una sola vez y

por igual período, cuando a juicio de la Superintendencia de las Instituciones

del Sector Bancario ello fuere necesario.

La Superintendencia de las

Instituciones del Sector Bancario dictará las normas aplicables para la

promoción y funcionamiento de las instituciones del sector bancario. (Art. 9,

LISB. 2014)

Las condiciones previstas en el

artículo 9 de la LISB, no serán aplicables a los operadores cambiarios

fronterizos.

Modificaciones estatutarias.

Toda modificación estatutaria

debe contar con la aprobación de la Superintendencia de las Instituciones del

Sector Bancario, sin la cual no procede la inscripción en los Registros

Mercantiles.

El pronunciamiento debe emitirse

dentro de los treinta (30) días hábiles de presentada la respectiva solicitud.

(Art. 10, LISB. 2014)

Banco universal.

Según el artículo 11 del Decreto con Rango, Valor y Fuerza de Ley de

Instituciones Financieras (LISB), define a los Bancos Universales como “…las

instituciones que realizan todas las operaciones de Intermediación financiera y

sus servicios conexos, sin más limitaciones que las expresamente establecidas

en el presente Decreto con Rango, Valor y Fuerza de Ley. Para operar requieren

de un capital social mínimo suscrito y pagado de ciento setenta millones de

bolívares, si tienen su asiento principal en el Área Metropolitana de Caracas,

así como en las ciudades de Guarenas, Guatire, San Antonio de los Altos,

Carrizal, Los Teques, Los Valles del Tuy y en el Estado Vargas; y, de ochenta y

cinco millones, si están situados en cualquier otra jurisdicción del país y han

obtenido de la Superintendencia de las Instituciones del Sector Bancario la

calificación de banco regional”. (Art. 11, LISB. 2014).

i.

Instituciones

Bancarias Especializadas.

El Decreto con Rango, Valor y

Fuerza de Ley de Instituciones Financieras (LISB) considera a las Instituciones

Bancarias Especializadas, a los bancos de desarrollo y a los bancos

microfinancieros. (Art. 12, LISB. 2014)

Los bancos de desarrollo,

tendrán por objeto principal fomentar, financiar y promover los proyectos de

desarrollo industrial y social del país, así como actividades económicas y

sociales para sectores productivos específicos del país, podrán realizar sus

operaciones crediticias a través de los bancos universales, salvo que se trate

de créditos otorgados a los microempresarios o microempresas, en cuyo caso

podrán otorgarlos a través de los entes de ejecución conforme a las

disposiciones del Decreto con Rango, Valor y Fuerza de Ley, que rige a ese

sector; de igual modo, realizar las demás operaciones de intermediación

financiera y servicios financieros compatibles con su objeto. Para operar

requieren de un capital social mínimo suscrito y pagado de ciento cincuenta

millones de bolívares. El capital social de los bancos de desarrollo deberá ser

suscrito por la República Bolivariana de Venezuela a través de Organismos

Públicos Nacionales y sus Entes Descentralizados. El Ejecutivo Nacional, podrá

cuando las circunstancias así lo justifiquen, disminuir su participación en el

capital social de los bancos de desarrollo. La participación del capital

privado en este tipo de bancos no podrá ser superior al que represente la

República Bolivariana de Venezuela.

Los bancos microfinancieros

tienen por objeto principal fomentar, financiar o promover las actividades de

producción de bienes y servicios de las pequeñas y medianas empresas, de la

economía popular y alternativa, de los microempresarios y microempresas.

Otorgando créditos bajo parámetros de calificación y de cuantía diferentes del

resto de instituciones bancarias y realizan las demás actividades de intermediación

financiera y servicios financieros compatibles con su naturaleza, salvo las

prohibiciones previstas en el presente Decreto con Rango, Valor y Fuerza de

Ley. Para operar se exige para su constitución un capital social mínimo

suscrito y pagado de treinta y cinco millones de bolívares.

La Superintendencia de las

Instituciones del Sector Bancario, con la aprobación del Órgano Superior del

Sistema Financiero Nacional, dictará las normas aplicables para el

establecimiento de los montos y porcentajes de la cartera de créditos a ser

destinados por los bancos microfinancieros a la microempresa, pequeña y mediana

empresa. (Art. 12, LISB)

i. Casa de cambio.

Las casas de cambio forman parte del mercado de divisas, el cual cumple funciones de convertir o cambiar la moneda de un país por otra, según la normativa vigente en dicho territorio, y la de garantizar seguridad en el proceso cambiario que se desarrolla. Es por eso que, este mercado permite que las empresas realicen pagos en otras monedas a compañías extranjeras, facilitan el proceso de las populares remesas, y se puede combatir las especulaciones que se generan alrededor de alguna moneda extranjera frente a las monedas locales. Precisamente, este mercado de divisas incluye toda una red de comunicación donde intervienen bancos, corredores de seguros, instituciones o empresas, los usuarios y las denominadas casas de cambio, quienes ganaron fama por ser un ente que facilita la conversión de monedas frente a todo el proceso que se debe llevar en un banco, por esto ganan comisiones que descuentan del total de cambio a dar.

En este orden de ideas, las casas

de cambios, oficinas de cambio o centro cambiario son organizaciones,

instituciones, organismos o sociedades anónimas que se encargan de las

operaciones de compra-venta e intercambio de divisas por otra, originario en

Europa con crecimiento exponencial al resto del mundo por el auge de economías

y del predominio de monedas como el Dólar y el Euro frente a otras divisas.

Normalmente las casas de cambio están ubicadas en sitios de seguridad y de

afluencia de personas, principalmente en bancos, centros comerciales, agencias

de viaje, aeropuertos, puertos y estaciones de trenes, para que las personas

cuentan con la opción de cambio de divisas para operaciones como viajes, procesos

financieros o compras determinadas; inclusive el usuario puede contar solo con

la opción de cambiar para resguardar su dinero en una moneda de mayor valor y

de esta forma enfrentar las devaluaciones de algunas monedas.

Las casas de cambio trabajan en

un sistema regulado, y están condicionadas por los niveles de fluctuación que

presente una determinada moneda según la oferta y demanda que está presente.

Precisamente, las casas de cambio deben reflejar cual es la tasa de cambio

establecido para el momento, similar a lo que deben mostrar las entidades

bancarias, siempre el valor de la divisa debe conocerse y se deberá mostrar a

los clientes para llevar a cabo la compra/venta y determinar cuáles son las

condiciones de cambios de una moneda por otra. La diferencia entre un banco y

una casa de cambio se verá reflejado en el porcentaje que estas últimas cobran

por el proceso, pues calculan según la cantidad a comprar y/o cambiar,

recomendando que es preferible cambiar cantidad grandes, ya que los porcentajes

de cambios suelen ser normalmente más altos cuando se cambian pequeñas

cantidades, esto con el propósito de convencer al usuario a vender o cambiar

más divisas, pues siempre una casa de cambio ofrecerá que entre más se cambia

menor será el precio de la operación, sin embargo según el país existen

limitaciones en las cantidades a cambiar.

Hay que señalar además que, las

casa de cambio deben estar autorizadas por los organismos gubernamentales en

materia económica y de mercado de divisas, normalmente el banco central del

país en cuestión y la bolsa de valores; y las autorizaciones deberán estar

visibles para que así el usuario sepa que la casa de cambio tiene todo el aval

para las operaciones cambiarias a realizar, generando confianza en todo el

proceso. Las casas de cambio entonces predominan en centros y lugares

turísticos que atraigan visitantes de diversas regiones, y en sitios donde

exista alguna necesidad de convertir una moneda en otra. (ECONOMIA. https://economia.com.ve/que-son-las-casas-de-cambio/)

En Venezuela, Según la LISB en su

artículo 13, menciona que las casas de

cambio no tendrán el carácter de instituciones bancarias y su objeto es

realizar operaciones de cambio vinculadas al servicio de encomienda electrónica

y aquellas operaciones cambiarias que hayan sido autorizadas por el Banco

Central de Venezuela, con las limitaciones que este organismo establezca.

Incluirán en su denominación social la indicación “Casa de Cambio”, la cual es

de su uso exclusivo. Para operar se requiere un capital social mínimo suscrito

y pagado de un millón doscientos mil bolívares.

Las casas de cambio constituirán y mantendrán una fianza de fiel cumplimiento expedida por una institución bancaria o una empresa de seguros, conforme lo determine la Superintendencia de las Instituciones del Sector Bancario mediante normas de carácter general, con el objeto de garantizar las operaciones que realice. La Superintendencia de las Instituciones del Sector Bancario, elevará periódicamente el monto de la mencionada garantía, y requerir su sustitución y ampliación, cuando a su juicio sea conveniente. (Art. 13, LISB)

Las casas de cambio, atienden a

los:

§

Mercado

interbancario, cuando exista un monto elevado en la operación y sirva como

intermediario entre el usuario y el banco.

§

Mercado corporativo,

para las facilidades de producción entre empresas y/u organismos que deseen

comprar en otra moneda insumos para el sector comercial.

§

Remesas

familiares, para el cambio de monedas recibidas desde el extranjero y su

conversión a la moneda local según la tasa de cambio.

§

Mercado

al menudeo, el cual es aquel que atiende cantidades pequeñas siendo

principalmente el del turismo.

Es de destacar que, se han visto

muchos casos donde la casas de cambio pagan menos por determinada divisa, pero

cobran más por su venta, sin embargo esto es precisamente por pertenecer a toda

una red de mercado, todo se regirá por la confianza, las condiciones de oferta

y demanda, e inclusive por las situaciones económicas del país donde se hace el

cambio y del valor de la moneda cambiada por aquella a la cual se aspira

cambiar o comprar, las casas de cambio se dedican a todo el mercado

internacional de divisas, no a uno específico o centralizado. (ECONOMIA. https://economia.com.ve/que-son-las-casas-de-cambio/)

Como funciona una casa de Cambio.

Las empresas autorizadas para

recibir remesas familiares desde el exterior en Venezuela son Grupo Zoom,

Italcambio e Insular. Pocos son los pasos y los documentos que se exigen para

poder recibir divisas a través de esta vía legal.

En todas las casas de cambio se

exige la misma documentación pero trabajan con proveedores internacionales

distintos, los cuales serán los encargados de realizar las transferencias de

los que envíen el dinero desde el exterior. (TALCUALDIGITAL. https://talcualdigital.com/como-recibir-remesas-a-traves-de-las-casas-de-cambio-en-venezuela/)

Según Margaret López, en su

artículo ¿Cómo comprar dólares en efectivo en las casas de cambio? (2020), Zoom

e Italcambio son dos de las casas de cambio que venden dólares en efectivo

tanto en Caracas como en sus oficinas del interior del país. Este servicio

comenzó en mayo del año 2019, a pesar de que todavía son pocos los venezolanos

que suelen acudir a los mecanismos oficiales para comprar sus divisas.

La cédula de identidad vigente es

el único requisito que se solicita a quienes deseen comprar estos dólares. En

algunos casos también se requiere presentar una copia del Registro de

Información Fiscal (RIF) vigente.

Resumen de los datos claves para

efectuar la operación en las taquillas de las casas de cambio antes mencionada:

1. Completar la ficha del cliente: Antes

de poder acercarse a la taquilla para retirar los dólares en efectivo, ambas

casas de cambio exigen completar un formulario con los datos personales. Se

pregunta el número celular, el correo electrónico, la dirección del domicilio y

los datos laborales básicos como el nombre de la empresa y el monto promedio de

ingresos mensuales.

2. Compra mínima de 10 dólares: Quienes

deseen adquirir estos dólares en efectivo pueden hacerlo en montos pequeños: 10

dólares en el caso de Zoom Casa de Cambio y de 20 dólares en Italcambio.

Ambas empresas

trabajan en modalidades diferentes. Italcambio ofrece el servicio de forma

inmediata y eso supone que no hay que efectuar ningún paso previo al acercarse

a las oficinas. Sin embargo, la venta de las divisas depende de la

disponibilidad de los dólares que tenga esa taquilla. Lo más común es que

cuenten con billetes de 10, 20 y 50 dólares.

En Zoom Casa de

Cambio, el proceso necesita más de un día. El primer paso es hacer la solicitud

de compra de los dólares en efectivo que se quieran. Los montos disponibles

comienzan en 10 dólares y van hasta un máximo de 500 dólares en efectivo en un

mismo día.

El cliente

escoge la taquilla de su conveniencia y debe esperar a que se le envíe una

notificación por mensaje de texto y correo electrónico de que su solicitud fue

aceptada. Si bien este paso puede tomar más de un día, lo bueno es que la

empresa garantiza que los billetes solicitados están en la taquilla escogida en

la solicitud online.

Chacaíto, Bello

Campo, La Urbina, La California, San Martín y Parque Humboldt, por ejemplo, son

las oficinas habilitadas de Zoom para estas operaciones con efectivo. En el

interior del país también cuentan con taquillas, por ejemplo, en Los Teques,

Barquisimeto, Maracaibo, Ciudad Ojeda,

San Cristóbal y Porlamar. Mientras que Italcambio también cuenta con una

variedad de oficinas en las regiones.

Comisión adicional

Todas las operaciones en las

casas de cambio se rigen por la tasa oficial de cambio fijada por el Banco

Central de Venezuela (BCV) a diario. Aunque antes de acercarse a comprar estas

divisas también es necesario incluir el importe por la comisión adicional.

En Italcambio, por ejemplo,

cobran 2% del monto total de la operación y una comisión adicional equivalente

a 5 dólares por los gastos administrativos. Mientras que en Zoom Casa de Cambio

solo fijan una comisión neta de 6,05% por cada dólar comprado.

Dólar oficial

Por ejemplo, si una persona

quiere comprar 20 dólares en Zoom Casa de Cambio, entonces, necesitará tener

40.069.612,00 bolívares si se sigue la tasa de cambio fijada por el BCV para el

06-03-2021, cuando cotizó en 1.889.184,91 bolívares + Comisión 6,05%

114.295,69= 2.003.480,60. Este monto ya incluye la comisión adicional.

Ambas casas de cambio cuentan con

un punto de venta en las oficinas para realizar el pago, aunque también es

posible hacer una transferencia bancaria por la web y llevar impresos los

comprobantes. En el caso de Zoom ofrece, además, la opción del pago móvil para

completar la operación.

Después de 16 años de férreo control cambiario, las casas de cambio en el país apenas ahora es que pueden ofrecer el servicio que es común en el resto del mundo. Esta opción implica dejar un rastro oficial de la compra de divisas, pero también brinda una mayor seguridad que seguir la operación en algunos canales informales. (EFECTOCOCUYO. https://efectococuyo.com/economia/como-comprar-dolares-en-efectivo-en-las-casas-de-cambio/)

Otra información relacionada con

la recepción de remesas en Venezuela es la siguiente:

Fuente: TALCUALDIGITAL. https://talcualdigital.com/como-recibir-remesas-a-traves-de-las-casas-de-cambio-en-venezuela/

i.

Operador

Cambiario Fronterizo.

Según la LISB en su artículo 14,

especifica que, los operadores cambiarios fronterizos no tienen carácter de

instituciones bancarias y tienen por objeto la compra y venta de divisas en

efectivo, así como las demás operaciones cambiarias compatibles con su

naturaleza, que hayan sido autorizadas por el Banco Central de Venezuela.

Solamente operarán en las zonas fronterizas terrestres del país y en las

regiones insulares fronterizas autorizadas por el Órgano Superior del Sistema

Financiero Nacional. Se les exige para su constitución un capital mínimo

suscrito y pagado de doscientos mil bolívares. Corresponde al Banco Central de